Прежде чем описывать причины ошибок и способы их исправления скажем, что расшифровку по всем кодам ошибок и дополнительную кодировку по ним можно найти в Таблицах 11-14 в Приложениях 1-4 Постановления ПФР N 730п.

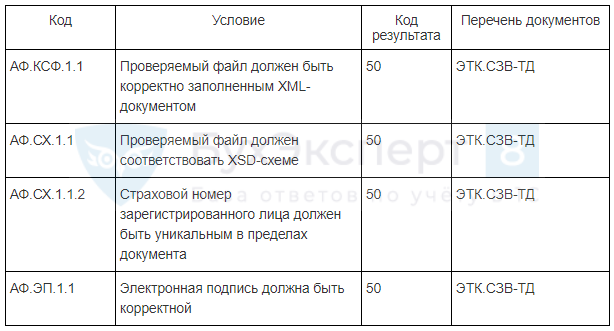

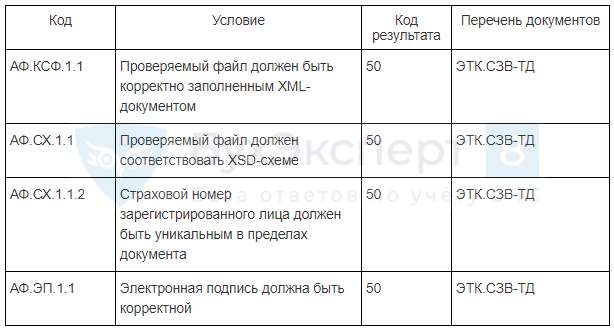

Например, в Таблице 11 по коду ошибки 50 перечисляются следующие причины и дополнительные коды ошибки:

Код ошибки 50 в СЗВ-ТД

Ошибка с кодом 50 является критичной и означает, что форма СЗВ-ТД не принята ПФР.

Ошибка с кодом 50 может быть связана с неверным форматом переданного файла по СЗВ-ТД или некорректной электронной подписью (устаревшей). В частности:

Причиной возникновения таких ошибок может быть не вовремя проведенное обновление программы 1С и соответственно неверный формат выгруженного файла или же не сделанное обновление электронной подписи.

Появление ошибки, что «страховой номер зарегистрированного лица должен быть уникальным в пределах документа» (код АФ. СХ.1.1.2) практически исключена в программе 1С, т. к. на этапе записи данных о физическом лице идет проверка на уникальность введенного СНИЛС и при возникновении дубля программа сообщит об этом.

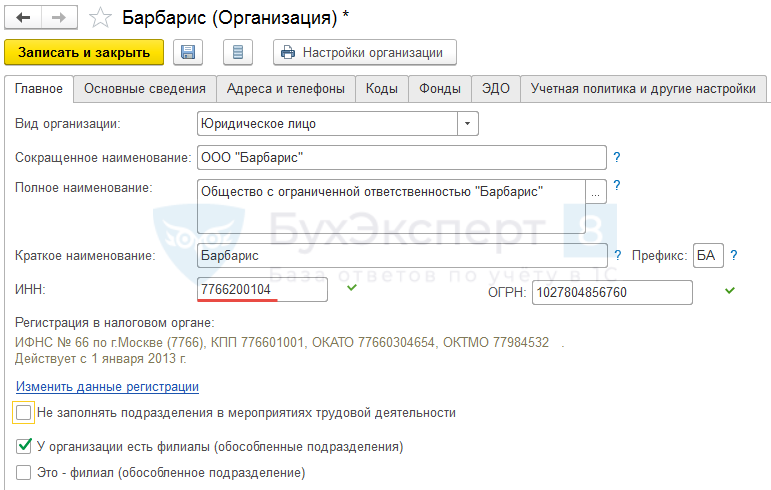

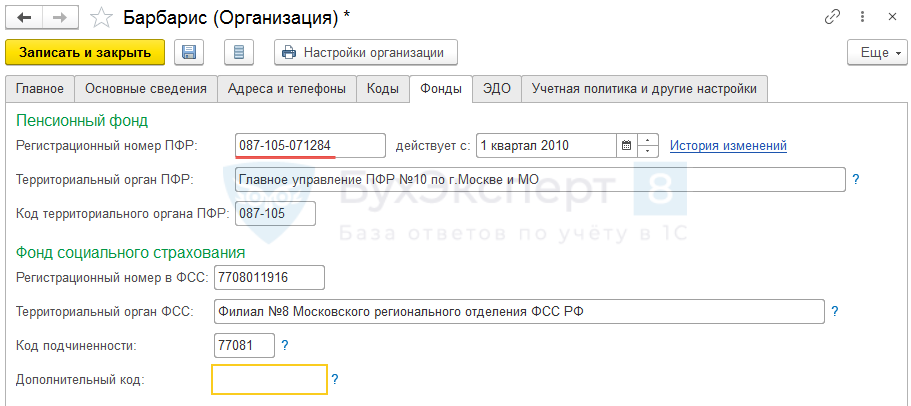

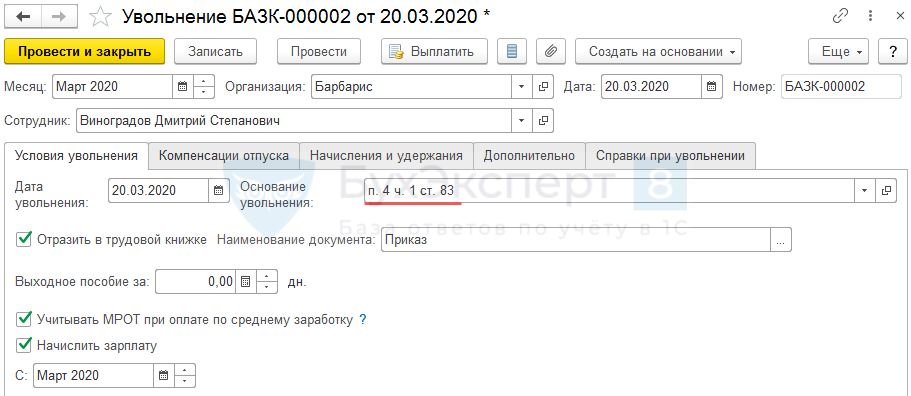

Следующая группа ошибок может быть связана с неверно указанными данными по организации:

Исправить эту информацию следует в карточке организации ( Настройка – Организации ) на вкладках Главное и/или Фонды :

Для исключения ошибки с кодом 50 дата заполнения СЗВ-ТД должна быть больше 01.01.2020 и меньше или равна текущей дате (код ЭТК. СЗВ-ТД. 1.1).

Код ошибки 30 в СЗВ-ТД

Ошибка с кодом 30 не считается критичной и означает, что отчет СЗВ-ТД будет принят частично, однако потребуется подать сведения еще раз по сотрудникам, по которым возникла ошибка.

Полный перечень причин ошибки с кодом 30 смотрите в Постановлении ПФР по ссылке в начале статьи.

Мы же рассмотрим наиболее часто встречающиеся ошибки:

Для исправления ошибки с кодом 30 потребуется создать новый СЗВ-ТД на сотрудников, по которым возникла проблема.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Разбор ошибок при сдаче форм РСВ и СЗВ‑КОРР

Почему от ПФР пришёл штраф в 500 рублей за каждого сотрудника? Надо ли при переходе компании с УСН на ОСНО делать корректировку РСВ? Как отразить в СЗВ-КОРР по одному сотруднику договор ГПХ и трудовой договор? Мы сделали подборку самых горячих вопросов бухгалтеров о часто встречающихся ошибках.

Как сделать корректировку РСВ

Вопрос: Сотрудник работает по договору ГПХ, акт с ним подписан 25.12.2018, а оплата прошла 10.01.2019. Страховые выплаты начислены в декабре, в отчёте РСВ прошёл за год, а 6-НДФЛ встаёт в отчёте за I квартал. Как сделать корректировку РСВ?

Ответ: Корректировка не требуется. Дата выплаты — это день начисления работнику. Если вознаграждение и взносы с него начислены в расчётном периоде «2018 год», то они должны быть отражены в РСВ за 2018 год. Иначе обстоит дело с исчислением НДФЛ. Датой получения дохода считается день выплаты или перечисления его на счёт налогоплательщика. Поэтому с вознаграждения, начисленного в декабре, но выплаченного в январе, налог должен быть удержан в день выплаты и перечислен не позднее следующего дня. Так как эти действия произведены в налоговом периоде «2019 год», то отражаются они в расчёте 6-НДФЛ за I квартал 2019 года.

Вопрос: Сдали нулевой РСВ. Учредитель и гендиректор предприятия — одно и то же лицо, трудовой договор он сам с собой не заключал, поэтому зарплата ему не начислялась. Инспектор ФНС сказал, что необходимо сдать корректировку РСВ. Правильно ли будет отразить директора как застрахованное лицо в РСВ?

Ответ: Трудовые отношения возникают в результате назначения на должность или утверждения в должности — в вашем случае они возникли из-за того, что учредитель назначил себя директором (ст. 16 ТК РФ). В соответствии с законами об обязательном страховании гендиректор является застрахованным. Следовательно, в строках 160, 170 и 180 подраздела 3.1 раздела 3 следует указать признак «1». Количество застрахованных лиц в строке 010 в приложениях 1 и 2 к разделу 1 должно быть равно одному. При отсутствии выплат подраздел 3.2 раздела 3 не заполняется.

Вопрос: Нужно сдать корректировку РСВ за 2018 год, так как начисления по договору ГПХ пятерым сотрудникам были обложены не по 10 %, а по 22 %. Какие разделы необходимо откорректировать при исправлении суммы базы и взносов по работникам, чтобы не было задвоения начислений по сотрудникам с корректировкой в базе ФНС?

Ответ: В уточнённом расчёте в разделе 3 на этих сотрудников надо уменьшить суммы базы (графы 220 и 230) и суммы взносов (графа 240). Выплаты, которые превышают предельную величину базы, и исчисленные с них взносы в персонифицированных сведениях не отражаются. В подразделе 1.1 приложения 1 к разделу 1 суммы, которые превышают предельную величину базы, надо указать в строке 051, а взносы с этих сумм по ставке 10 % — в строке 062. Взносы в строке 061, начисленные по ставке 22 %, нужно уменьшить на соответствующую сумму и скорректировать значения в строках 030–033 раздела 1 в соответствии с строкой 060 подраздела 1.1. Чтобы уточнённый расчёт правильно загрузился в базу ФНС, нужно в строке 010 раздела 3 поменять номер корректировки с «0» на «1», а в строке 040 оставить номер, который был в первичном расчёте.

Вопрос: В I квартале компания была на УСН, поэтому сдали РСВ с кодом тарифа «02», а во II квартале компания перешла на ОСНО. Надо ли делать корректировку РСВ за I квартал с кодом «01» и пересчитывать взносы?

Ответ: Коды тарифа «02» и «01» используют плательщики страховых взносов, которые применяют основной тариф, установленный ст. 425 НК РФ. Так как тарифные ставки для этих кодов одинаковы, а суммы базы и исчисленных взносов не были занижены, пересчитывать взносы не нужно. Но лучше подать уточнённый расчёт с кодом тарифа «01» без раздела 3, так как в персонифицированных сведениях ничего не меняется. Это позволит избежать недоразумений, если ФНС будет проверять расчёты нарастающим итогом с начала года по коду тарифа.

Вопрос: Необходимо ли подавать корректировку по РСВ, если сотруднику из Армении присвоен статус «Приравнен к гражданам РФ», а в ИС ошибочно проставили код ВПНР?

Ответ: Коды категории застрахованного лица НР (наёмный работник) и ВПНР (временно пребывающий на территории РФ работник) относятся к одному тарифу для начисления пенсионных взносов. Ошибка в указании кода не приводит к занижению исчисленных взносов на ОПС, поэтому можно обойтись без корректировки. Но обратите внимание, что если вы пользуетесь для заполнения расчёта программой, в которой настроен авторасчёт показателей других подразделов в зависимости от категории, то код ВПНР может привести к искажению сумм:

Вопрос: Фамилия сотрудника в СНИЛС была указана с ошибкой. Он поменял документы и сообщил об этом в ФНС, но недавно выяснилось, что в отчёте РСВ он проходит дважды: один раз с правильными данными, второй раз — с неправильными. Мы отправили корректировку, включив в раздел 3 этого сотрудника дважды: с неправильной фамилией (нулевые суммы) и с правильной фамилией. Сейчас начисления по «неправильному» сотруднику обнулились, но он по-прежнему значится в базе ФНС, поэтому количество застрахованных лиц у компании и налоговой не сходится. Как подать корректировку РСВ?

Ответ: Чтобы данные физлица окончательно удалились из базы ФНС, надо в корректировочном разделе 3 (с номером корректировки, отличном от нуля) с нулевыми суммами в строках 160, 170, 180 указать признак «2» — не застрахован.

Вопрос: У ИП неофициально трудился работник с 01.11.2006 по 01.06.2018. Теперь он выходит на пенсию, и ему нужно включить в стаж этот период. Взносы посчитали, оплатили в МРИ, а теперь нужно сдать отчёт с корректировкой за 2018 год. Как заполнить корректировку РСВ за прошлые годы, где указать этого сотрудника и как проставить ему стаж?

Ответ: За каждый отчётный период с 2006 по 2016 год нужно подать сведения на работника по форме СЗВ-КОРР с типом «ОСОБ», где указать суммы выплат, начисленных взносов и периоды стажа. В корректирующей РСВ-1 за 2016 год доначисленные взносы нужно отразить в строке 120 раздела 1 и в разделе 4 (раздел 6 в уточнённый расчёт не включать). За 2017 и 2018 годы сведения о периодах работы нужно представить на работника по форме СЗВ-СТАЖ с типом «Дополняющая». А сведения о суммах выплат и взносах необходимо отразить в уточнённых расчётах по страховым взносам (представить в ФНС за каждый отчётный период 2017 года и за I квартал и полугодие 2018 года) в разделе 3 работника.

Отчётность по сотрудникам: массовые операции и фильтры.

Как правильно оформить и подать корректировку сведений в ПФР

Вопрос: Обнаружили ошибку в сданной СЗВ-СТАЖ. Отправили для исправления форму СЗВ-СТАЖ с типом «Дополняющая», но пришёл отказ из ПФР:

Сведения по форме СЗВ-СТАЖ со значением поля «Тип сведений» — «Дополняющая» не могут быть представлены за период, данные по которому уже учтены на индивидуальном лицевом счёте застрахованного лица на основании формы СЗВ-СТАЖ со значением поля «Тип сведений» — «Исходная» или «Тип сведений» — «Дополняющая».

Ответ: Если сведения за отчётный период, представленные по форме СЗВ-СТАЖ, уже учтены на лицевом счёте, то для исправления обнаруженных ошибок следует представить СЗВ-КОРР с типом «Корректирующая».

Вопрос: Нужно исправить сведения о стаже за 2018 год. Какой отчётный период указывать в поле «Отчётный период, в котором представляются сведения» в СЗВ-КОРР и в ОДВ-1?

Ответ: Если СЗВ-КОРР подаётся в 2019 году, то в строке «Отчётный период, в котором представляются сведения» указывается «0-2019». Если же СЗВ-КОРР подаётся для корректировки данных за 2018 год, то в строке «Отчётный период, за который корректируются сведения» указывается «0-2018» (п. 4.1 Постановления Правления ПФР от 06.12.2018 № 507п).

По правилам проверки отчётный период, указанный в разделе 2 формы ОДВ-1, должен совпадать с отчётным периодом, указанным в строке «Отчётный период, в котором представляются сведения» формы СЗВ-КОРР. То есть в ОДВ-1 указывается отчётный период «0-2019».

Вопрос: Отправили СЗВ-КОРР за 2012 год, а из ПФР пришёл отрицательный протокол:

Форма СЗВ-КОРР с типом КОРР или ОТМН представляется на застрахованное лицо, у которого на индивидуальном лицевом счёте имеются данные, подлежащие корректировке или отмене, за указанный период для того же страхователя. При этом Дата формирования представленного документа должна быть больше или равна Дате формирования документа, подлежащего корректировке/отмене.

Ответ: Такая ошибка означает, что на лицевом счёте застрахованного лица вообще не найдены сведения за указанный период от данного страхователя либо не совпадают реквизиты (персональные данные). Надо убедиться, что на этого сотрудника ранее были представлены сведения за 2012 год. Если их не подавали, то следует заполнять СЗВ-КОРР с типом ОСОБ. Если сведения за 2012 год на сотрудника подавали, то в корректирующих сведениях должны быть указаны код категории застрахованного лица и тип договора, совпадающие с указанными в исходных сведениях. А если у страхователя с тех пор обновился регистрационный номер, то старый номер следует указать в специально отведённом поле (см. рис. 1).

Вопрос: Получили уведомление от ПФР о несоответствии СЗВ-М и СЗВ-СТАЖ за 2018 год — в СЗВ — СТАЖ не отражены сотрудники, которые работали по договору ГПХ. Мы подали СЗВ-СТАЖ с типом «Дополняющая», и пришёл штраф — 500 руб. за каждого человека. Правомерно ли это?

Ответ: Если не представить сведения (или представить неполные и недостоверные сведения) о каждом застрахованном лице в срок, то страхователь будет оштрафован. Форма СЗВ-СТАЖ с типом «Дополняющая», представленная после 1 марта на лиц, по которым не представлялась СЗВ-СТАЖ с типом «Исходная», исправлением не является. Следовательно, условие, по которому в течение пяти дней можно внести исправления и не получить штраф, не выполняется.

Вопрос: В компании 12 сотрудников. Когда сдавали СЗВ-СТАЖ, то ошибочно указали в графе 11 код «ДЛОТПУСК» для трёх человек. Нужно ли готовить форму СЗВ-КОРР на всех сотрудников компании?

Ответ: Если вы самостоятельно обнаружили ошибки, то корректирующие сведения нужно представлять только в отношении тех застрахованных лиц, которым следует внести исправления на лицевой счёт (п. 39 Приказа Минтруда РФ от 21.12.2016 № 766н). Что касается исправления описанной ошибки, то можно оставить эти сведения без корректировки, так как они не являются недостоверными (ведь сотрудники на самом деле были в отпуске).

Вопрос: В 2019 году самостоятельно выявили сотрудницу с льготным стажем и с особыми условиями труда (код «27-3»), на которую с 2017 года ошибочно подавали сведения с обычным стажем. Как правильно сдать СЗВ-КОРР и ОДВ-1 по льготному стажу за эти периоды?

Ответ: Следует представить формы СЗВ-КОРР с типом «Корректирующие» за 2017 и 2018 годы (в строке «Отчётный период, за который корректируются сведения» проставить код «0» и соответствующий год, в строке «Отчётный период, в котором представляются сведения» — «0-2019»). Разделы 3, 4 и 5 заполнять не нужно. В разделе 6 в графах 1 и 2 следует указать период работы, а в графе 4 — код особых условий труда, «27-3».

В ОДВ-1, сопровождающей формы СЗВ-КОРР, необходимо заполнить только разделы 1–3, а для исправления сведений раздела 5 отдельно нужно отправить форму ОДВ-1 с типом «Корректирующая».

Вопрос: В январе 2018 года в СЗВ-М за сотрудника сдали данные, а в годовом СЗВ-СТАЖ этот период пропустили, поэтому появились расхождения между отчётами СЗВ-М и СЗВ-СТАЖ. Мы самостоятельно сдали СЗВ-КОРР, но ПФР выставил штраф в размере 500 рублей. Правомерно ли это?

Ответ: Страхователь может исправить самостоятельно обнаруженные ошибки в тех сведениях, которые ПФР уже принял. Если это сделано до того, как ошибку обнаружили в Пенсионном фонде, то штраф применяться не должен (абз. 3 п. 39 Приказа Минтруда РФ от 21.12.2016 № 766н).

Вопрос: Сотрудник с 14.02.2018 работал по договору ГПХ, а с 8.02.2019 — по трудовому договору. В СЗВ-СТАЖ работу по договору ГПХ ошибочно не указали, поэтому теперь нужно подать СЗВ-КОРР. Однако в СЗВ-СТАЖ по одному сотруднику делается одна запись Ф. И.О. и несколько строк с договорами, а в СЗВ-КОРР нужно сделать две формы — одну на работу по договору ГПХ, другую — на работу по трудовому договору. Как отразить в СЗВ-КОРР по одному сотруднику два договора: трудовой и ГПХ?

Ответ: Если сотрудник работал и по трудовому договору, и по договору ГПХ, то эти периоды указываются в разных строках одной формы СЗВ-КОРР. Если вознаграждение было начислено в 2018 году, то в строке с периодом работы по договору ГПХ в графе 6 «Дополнительные сведения» указывается код «ДОГОВОР», а если вознаграждение было начислено только в 2019 году, то в графе указывается код «НЕОПЛДОГ». Независимо от начала и конца действия договора ГПХ период работы по нему всегда указывается в первой строке — например, когда работа по трудовому договору пересекается с работой по договору ГПХ (см. рис. 2). Две формы СЗВ-КОРР с разными типами договора нужно заполнять только тогда, когда корректировка подается за отчётные периоды с 2010 по 2013 год.

Вопрос: Нужно откорректировать IV квартал 2012 года, IV квартал 2014 года и IV квартал 2018 года. Какой тип сведений в ОДВ-1 нужно указать при сдаче СЗВ-КОРР с типом сведений «Корректирующая» за эти периоды? И сколько ОДВ-1 должно быть в этом случае?

Ответ: Формы СЗВ-КОРР за все эти периоды могут быть представлены в одном файле (пакете) в сопровождении одной формы ОДВ-1. Так как откорректировать надо три периода, то и заполнить надо три формы СЗВ-КОРР. Во всех формах СЗВ-КОРР в строке «Отчётный период, в котором представляются сведения», а также в строке «Отчётный период (код) год» формы ОДВ-1 нужно указать одинаковый период, код «0» и 2019 год. В каждой форме СЗВ-КОРР в строке «Отчётный период, за который корректируются сведения» следует указать соответствующий отчётный период (код «4» год 2012, код «0» год 2014 и код «0» год 2018). Форма ОДВ-1 должна быть с типом «Исходная», а в строке «Форма „Данные о корректировке сведений, учтенных на индивидуальном лицевом счёте застрахованного лица (СЗВ-КОРР)“» должно быть указано количество — 3.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

https://buhexpert8.ru/obuchenie-1s/1s-zup-8-3/szv-td-kod-oshibki-50-ili-kod-oshibki-30.html

https://kontur. ru/articles/5467